Как выбрать СЭД для банка: 10 требований

Банк – это фабрика по производству информации: работа любой кредитной организации связана с огромным количеством документов, которые находятся в производстве или хранятся в архивах. Поэтому каждый банк, достигший определенного уровня, сталкивается с задачей оптимизации внутренних процессов за счет создания автоматизированных решений по управлению обработкой и хранением документов.

Деятельность банка обычно достаточно хорошо формализована с одной стороны указаниями ЦБ РФ, с другой – внутренними регламентами. Потому, с точки зрения организации проекта внедрения автоматизированных решений, с банковским сектором работать проще, чем с компаниями из других сфер.

Банковская СЭД. Какая она?

На основе анализа общих требований, которые выдвигают банки к системам управления документами и процессами можно выделить некоторые требования.

Система должная быть масштабируемой. Это важный фактор при выборе СЭД для многофилиального банка – обеспечение масштабирования системы и стабильной работы с системой электронного документооборота удаленных офисов.

10 требований к банковской СЭД

1. Масштабируемость

2. Простота интерфейса

3. Скорость обработки данных

4. Интеграция с ИТ-инфраструктурой

5. Реализация гетерогенных бизнес-процессов

6. Поддержка версионности документов

7. Разграничение прав доступа

8. Разделенное хранение документов

9. ЭЦП и шифрование данных

10. Соответствие требованиям ФЗ-152

Она должна иметь простой интерфейс, чтобы снизить временные и финансовые затраты на обучение сотрудников. Важно, чтобы система была интуитивно понятной. Также интерфейс должен быть настраиваемым, чтобы, сохраняя единую концепцию построения, можно было реализовывать дополнительные функции, требуемые заказчиками.

Немаловажна скорость обработки данных: открытие документов в системе, обработка информации, передача данных, а также реализация оперативного создания отчетов по документообороту, по отдельным документам. Кроме того, специалисты банка должны иметь возможность самостоятельно настраивать маршруты обработки данных.

Не менее важна интеграция с внутренними банковскими системами: АБС, CRM, кадровой системой или их частями, например, с единой клиентской базой, справочником сотрудников, справочником контрагентов; интеграция с корпоративным порталом. Помимо всего прочего, это требование означает, что система документооборота должна быть и учетной системой с соответствующими возможностями.

Также принципиальна реализация гетерогенных бизнес-процессов, в ходе работы которых могут инициироваться процессы и артефакты их работы в сторонних системах и обрабатываться результаты их работы.

Информация об авторе

Павел Каштанов в 2002 году закончил с отличием МГТУ им. Баумана со степенью магистра информационных технологий.

Работает в ИТ-сфере с 1998 года, с 2003 года – в области автоматизации документооборота и бизнес-процессов.

С 2006 года – технический директор компании Syntellect, c 2008 г. – директор по работе с клиентами компании.

В настоящее время помимо руководства продажами, курирует ключевые проекты компании – ВТБ24, "Маревен Фуд Сэнтрал" ("Роллтон"), "А1 Групп", ФК "Открытие" и др.

Очень серьезным плюсом в пользу выбора какой-либо СЭД являются поддержка версионности документов, разделенное хранение данных, разграничение прав доступа – особенно это касается специфических банковских документов – досье клиентов, кредитных историй и т.п.

В особое требование банки выделяют шифрование данных, а также возможность применения электронной цифровой подписи (ЭЦП) – специального реквизита электронного документа, предназначенного для его защиты от подделки, получаемого в результате криптографического преобразования информации и позволяющего идентифицировать владельца сертификата ключа ЭЦП, а также установить отсутствие искажения информации в электронном документе.

Кроме всего выше перечисленного функционала система электронного документооборота должна соответствовать требованиям 152-ФЗ "О защите персональных данных".

Типичные и нетипичные бизнес-процессы

Бизнес-процессы банковского документооборота можно условно разделить на типичные и специализированные, то есть связанные непосредственно с банковской деятельностью.

Типичный документооборот как технологический процесс можно разделить на несколько потоков, которые обеспечивают прямую и обратную связь в подразделениях, – входящий, исходящий, внутренний. Входящие документы - поступившие из внешних организаций (например, письма); исходящие документы - выпускаемые структурными подразделениями для отправки во внешние организации; внутренние документы - издаваемые руководителем или структурными подразделениями для информирования, согласования и исполнения как по подразделениям, так и по банку в целом. Обычно, это организационно-распорядительные документы.

Наиболее важные специализированные задачи в банковской отрасли

- Хранение документов операционного дня

- Картотека клиентов с выявлением взаимосвязей

- Согласование кредитных заявок

- Система управления архивом бумажных документов

- Система обработки документов валютного контроля

- Электронный архив документов банка

- Автоматизация взаимодействия с налоговыми органами и ФССП

- Оптимизация процедур обработки претензий, связанных с опротестованиями в рамках правил международных платежных систем

В особую группу – специализированный банковский документооборот - нужно выделить документы и процессы, связанные с предоставлением банковских услуг и продажей банковских продуктов: кредитных и дебетовых карт, кредитов (потребительское и бизнес-кредитование), заключение договоров по депозитам, расчетно-кассовое обслуживание юридических лиц и многое другое. Особое внимание следует уделить организации той части специализированного документооборота, которая обеспечивает предоставление услуги, связанной с большим потоком обращений клиентов, сбором, обработкой и анализом информации, высокой конкуренции на рынке данной услуги.

Вышеперечисленные задачи детально анализировались и решались компанией Syntellect с помощью системы DocsVision. Платформа DocsVision в совокупности с модулем расширенных отчетов и интерфейсов Syntellect UltraViews соответствует всем вышеприведенным требованиям, выдвигаемым кредитными организациями. DocsVision отличается гибкостью и легкостью интеграции как с автоматизированными банковскими системами, так и другими системами корпоративной инфраструктуры. Продукт имеет ряд готовых типовых решений для стандартных задач (для автоматизации работы канцелярии, КИД и т.п.), а также представляет мощную платформу для быстрой разработки эффективных специализированных решений на основе электронных регламентов.

Храним документы операционного дня

Рассмотрим более подробно концепции некоторых из вышеперечисленных решений: хранение документов операционного дня, систему управления архивом бумажных документов и согласование кредитных заявок.

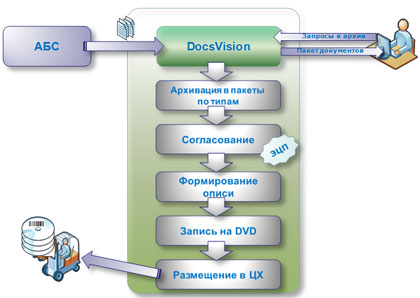

Общая схема работы решения

Источник: DocsVision, 2010

Хранение документов операционного дня в электронном виде - это задача, с которой сталкивается любой банк.

Решение обеспечивает выполнение ключевых требований указания ЦБ РФ:

- Запись на DVD (2.1, здесь и далее в скобках указан пункт указания ЦБ РФ 2346-У) в различных форматах (TXT, DOC, RTF, PDF, TIFF, JPG, BMP, XLS, XML, ZIP, ARJ, RAR, TAR.) (2.4)

- Применение хеш-функции "Контрольная сумма" (2.3)

- Формирование ярлыка единицы хранения (2.3)

- Формирование описи единицы хранения (2.6)

- Формирование справок о количестве и итоговых суммах первичных учетных документов, сформированных и хранящихся в электронном виде по каждому счету(2.8)

- Возможность установления связи между исправленным документом и ошибочным документом (2.7)

- Формирование акта об уничтожении документов (2.15)

А также дает ряд дополнительных возможностей

- Применение ЭЦП

- Автоматизированное ведение описей

- Оповещение об окончании срока хранения документов

Целью автоматизации является реализация хранения электронных документов на внешних носителях (DVD) в соответствии с указанием ЦБ РФ №2346-У от 25.11.2009.

Данные операционного дня автоматически выгружаются из АБС с помощью фонового процесса, работающего в системе DocsVision, документы преобразуются, собираются в пакеты по типам, исполнителям и прочим реквизитам, проходят процедуру согласования с подтверждением ЭЦП. По данным из АБС система автоматически составляет опись документов, собранных в пакет, после чего следует выдача поручения ответственному сотруднику на запись отчуждаемого носителя (DVD). Далее следует процедура размещения носителей в двух территориально разнесенных подразделениях банка, в системе фиксируется физическое местоположение каждого пакета.

Короткая ссылка на материал: //cnews.ru/link/a2420